先是通过民间借贷的方式放款,年利率为24%—36%,再把“砍头息”“利滚利”计算在内,然后以帮助借贷企业排忧解难的假象,行恶意累加贷款之实,甚至以人身、财产等威胁的方式达到获取不法利益的目的。

噩梦始于2019年。

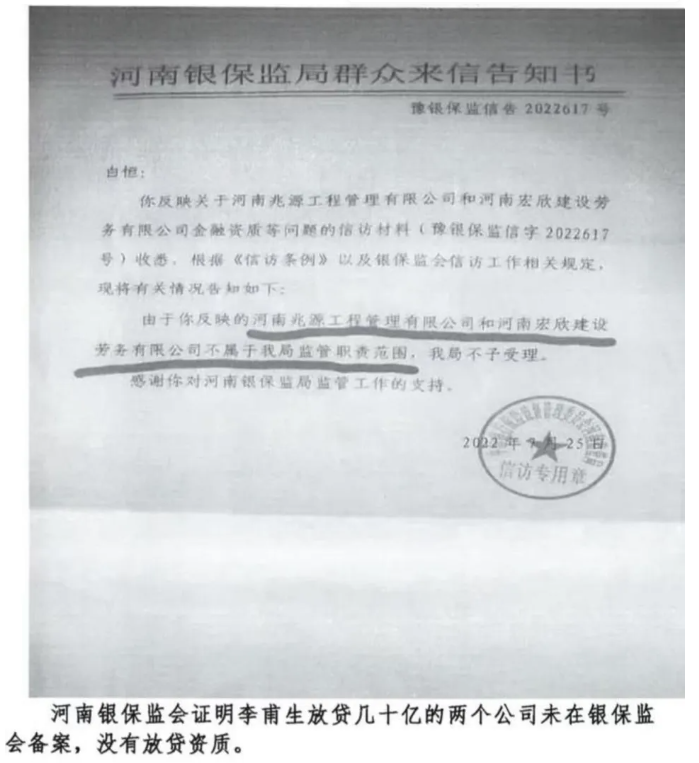

自2019年至2023年,河南多企业因民间借贷被李某生及其关联企业和关联人起诉,涉及金额超过10亿元。

其中,9家愿意透露名称的企业表示,李某生主要是通过虚高借贷协议金额将资金转入借贷企业账户,然后采取各种手段将全部或部分资金收回,当借贷企业遭遇资金瓶颈时,再指定关联公司或关联人员为借贷企业偿还借款,继而引导借贷企业再次高筑债台。由于“砍头息”“利滚利”的累计相加,一些企业被迫破产,尚未破产的企业则遭到断电、锁门甚至人身威胁。

多年来,多家企业一直试图通过多种途径反映“套路贷”问题,但始终没有结果。

李某生是谁?借贷年利率24%!

通过天眼查等信息可知,李某生是河南郑州人,名下有多家企业。

据涉及借贷的企业相关负责人透露,李某生在河南的“能量”极大,尤其在郑州,几乎没有李某生“摆不平”的事。很多企业之所以深陷“套路贷”,就是因为相信李某生能为他们带来“重大项目”或“较高收益”,所以在与李某生实际控制企业的合作中产生了虚假借贷,年利率为24%—36%,进而引发诉讼,并受到威胁。

自2019年至2022年,河南省恒某房地产开发有限责任公司(以下简称“恒某房地产”)因民间借贷累计被起诉5次,涉及金额超过3.5亿元。分别被李某生公司财务总监殷某起诉,起诉金额为本金1.22亿元;被李某生实际控制的河南某欣设劳务有限公司起诉,起诉金额为8200万元;被李某生起诉,起诉金额为5475万元;被李某生公司员工丁某起诉,起诉金额为本金3329.384149万元;被李某生公司员工乔某丽起诉,起诉金额为本金6085.2719万元。

2021年,河南地某置业有限公司因民间借贷被李某生实际控制的河南宏某建设劳务有限公司起诉,起诉金额为本金2000万元。

2021年,河南阳某置业有限公司因民间借贷被李某生实际控制的河南某源工程管理有限公司起诉,起诉金额为本金5000万元。

2022年,北京某河兴业资产管理有限公司因民间借贷累计被起诉3次,涉及金额超过3.3亿元。分别被李某生实际控制的河南某源工程管理有限公司起诉民间借贷,起诉金额为33555.5699万元;被李某生实际控制的河南某欣建设劳务有限公司起诉民间借贷,起诉金额为2826万元(涉及企业14家);被李某生实际控制的郑州某星建筑安装工程有限公司起诉民间借贷,起诉金额为2215万(涉及企业14家)。

2023年,漯河某磨坊面业有限公司因民间借贷被李某生的关联人乔某丽起诉,起诉金额为271647251.79元……

知情人士透露,民间借贷一般以万元为单位,不可能存在几十元甚至几元几角几分,但凡具体到元角分的都是做假账,就是为了使借贷看上去更真实。在郑州,涉及李某生的民间借贷根本不是秘密,一直存在且一直在壮大。

“套路贷”的违法手段

恒某房地产透露,2013年至2016年,恒某房地产累计向李某生的关联人借款8笔,合同金额为1.22亿元,实际发生金额为1.0607亿元,其中,2013年8月23日发生的首笔借款有500万元“砍头息”,2014年8月19的第七笔借款有1093万元虚增贷款金额。

2017年,恒某房地产计划与中诚信托有限责任公司(以下简称“中某信托”)建立融资合同,在郑州市金水区开发地产项目,还款期限两年。

2019年,就在恒某房地产向中诚信托还款前夕,李某生得知了这一情况,便让他的关联人立即将恒某房地产起诉,要求恒某房地产偿还借款,或同意其不平等“条约”,否则便将恒某房地产借债情况告知中诚信托,以搅黄其未来发展等事项。

2019年9月30人,恒某房地产被李某生公司财务总监殷某起诉,起诉金额为本金1.22亿元。迫于无奈,恒某房地产与殷妍签署了相关协议,将高额利息转化为本金。至2022年,合同金额为1.22亿元的借款,利息高达1.6亿元。

漯河某林置业有限公司(以下简称“汇林公司”)透露,该公司自2009年与李某生实际控制的某信(郑州)置业公司(以下简称“某信公司”)合作之日起,实际共向某信公司借款3.32亿元,截至目前已累计还款5.02亿元,但按照某信公司的算法,该公司仍欠某信公司1.5亿元。

2013年,经某信公司介绍,汇林公司于2013年3月14日至2016年12月20日,分8笔向漯河某昱置业有限公司转款3736万元,参股了某信公司主导的位于漯河市西城区的畅园国际项目,占股49%。

项目建设期间,因资金短缺,某信公司便将其已投入的资金转换为借款形式,并要求合作项目公司按照月化利率2%进行计息。此后,为了计算高利息,某信公司故意拖缓项目进度。2001年,双方因分歧导致分家。某林公司49%的股份被作价1亿元,但实际却并未拿到一分钱。按照某信公司的解释,1亿元为此前借款的利息。

可事实上,某林公司并未向某信公司借贷,所谓的“利息”是某信公司将其本应该投入项目的资金作为借款使用,并以种种理由威胁某林公司所致。

事实上,2017年,央行和原银保监会在联合发布的《关于规范整顿“现金贷”业务的通知》中已明确规定,禁止从借贷本金中先行扣除利息、手续费、管理费、保证金以及设定高额逾期利息、滞纳金、罚息等。

2023年12月28日,最高人民检察院发布《关于充分发挥检察职能作用 依法服务保障金融高质量发展的意见》,明确提出要将高质效办理金融领域民事监督案件,重点加大对金融领域逃废债、“砍头息”“套路贷”等虚假诉讼违法犯罪行为的打击力度。

“套路贷”的违法事实

根据公安机关公布的“套路贷”犯罪活动可知,“套路贷”一般有5种方式,而上述企业与李某生及其关联企业、关联人所涉及的民间借贷,完全符合这5种方式。

一是伪造民间借贷假象。犯罪嫌疑人往往以小额贷款公司、投资公司、咨询公司、担保公司、网络借贷平台等名义对外宣传,以低利息、无抵押、无担保、快速放款等为诱饵,吸引被害人来借款,签订虚假的借款合同,并把它包装成普通的民间借贷关系,然后以“增加约束力”、“违约金”、“保证金”、“行业规矩”等各种名目骗取受害人签订虚假借款合同、抵押借款合同或者房产、车辆买卖委托书等明显有失公平的各种法律文件,有的还要求受害人办理公证手续。

在河南的多起民间借贷诉讼中,均涉及签订虚假借款合同,如上述某林公司与某信公司累计高达6.5亿元的借贷债务中,实际并未发生借款事实,显然是伪造的民间借贷假象。

二是制造资金流水痕迹。犯罪嫌疑人将虚高的借款金额转入受害人账户后,形成“账户资金流水与借款合同一致”的证据,然后以快速审核费、信息认证费、账户管理费、风控服务费、中介费等名义收取或变相收取高额的“砍头息”,将转入受害人账户的金额全部或者部分收回,受害人实际获得的只是剩余的部分钱款。

在恒某房地产的借贷事件中,2013年8月23日发生的首笔借款,就有500万元“砍头息”。当天,李某生关联人李慧珍与恒某房地产签订的借款合同金额为5000万元,而恒某房地产实收金额为4500万元。

三是故意制造或者肆意认定违约。犯罪嫌疑人采取还款日故意失联、打电话不接、借款人还背负其它高利贷等借口,故意制造或肆意认定受害人违约,不仅前期偿还金额全部清零,还要求全部偿还虚增债务。虚增债务往往高于本金数倍,甚至数十倍。

在涉及李某生的民间借贷事件中,多家借贷企业透露,到了约定还款日期,李某生以各种理由只收还款利息,不收还款本金,甚至以借贷企业还背负其他高利贷为借口,要求满足其提出的不合理要求。

四是恶意垒高借款金额。在受害人无力偿还情况下,犯罪嫌疑人通过诱骗甚至胁迫,安排指定的关联公司、关联人员或者自扮自演,与受害人签订新的金额更大的虚高借款合同进行“转单平账”、“以贷还贷”,层层加码垒高债务金额。受害人在压力之下饮鸩止渴,貌似解决了燃眉之急,实际上却掉入了“还不清”的断崖式债务深渊。

在恒某房地产的借贷事件中以及某林公司与某信公司另一起借贷事件中,都遭遇了借款人还背负其它高利贷等借口的情况,李某生安排指定的关联公司、关联人员,与恒某房地产等公司签订新的金额更大的虚高借款合同进行以贷还贷,导致利息远高于本金,且永远“还不清”。

五是软硬兼施侵占财产。当债务垒高到一定金额时,犯罪嫌疑人自行或雇佣社会闲散人员,采取“软暴力”手段侵犯受害人合法权益,滋扰受害人及其近亲属的正常生活,以此施压;或利用虚假合同、欠条、银行转帐记录等证据提起民事诉讼,向法院主张所谓的“合法债权”,进而达到侵占受害人财产的目的。

在河南某辉置业有限公司、濮阳某泰置业有限公司、河南某河建设有限公司等8家企业与南士伟、吴书飞等124人联名至相关部门的请愿书上可以看到,“李某生还采用暴力及冷暴力手段强制管控被害企业公章印鉴,强制管控受害企业财务帐户,甚至派人长期跟随受害企业老板,派其公司保安及财务人员强制占领受害企业售楼部收款……”

近年来,我国始终以“零容忍”的态度严厉打击非法金融活动,但上述企业连续多年反映的“套路贷”的问题,却一直没有得到解决。这些关系企业生存,甚至关系国计民生的问题,究竟何时才能得到解决呢?(来源:网易号“资说”)

本文转载自中国基建报官方企鹅号

网友回应